相続税

相続税の考え方や計算方法、贈与税との関連についてなどの相続税に関するトピックスです。

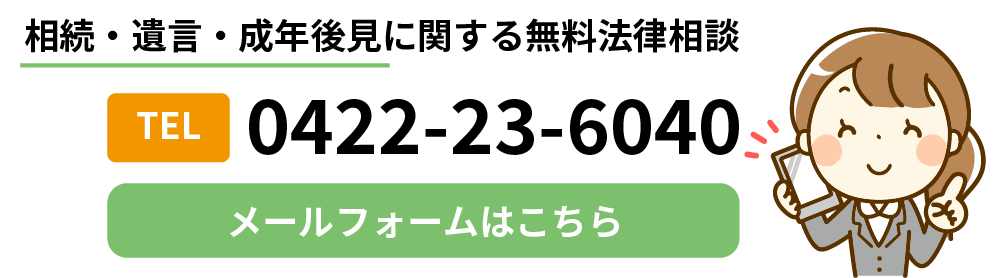

トピックスについてご不明な点がございましたらお気軽にお問い合わせ下さい。

相続税の申告と納税

相続税の申告と納税は、相続や遺贈によって取得した財産(被相続人の死亡前3年以内に被相続人から贈与により取得した財産を含みます。)及び相続時精算課税の適用を受けて贈与により取得した財 ...

相続税対策の基本的な考え方

相続税対策は、「タイミング」によって選択肢が異なります。 たっぷり時間がある場合の「生前における対策」と、あまり時間がないと思われる場合の「直前における対策」、そして「相続発生後の ...

相続税がかかる財産(課税財産)

相続税がかかる財産(課税財産)には主に以下の4つがあります。 ①本来の相続財産 (民法上の相続財産) ②みなし相続財産 ③贈与税の納税猶予等の特例の適用を受けていた農地等 ④生前3 ...

相続税の計算(その1)

相続税の計算には「課税価格の計算」、「相続税の総額の計算」、「各人ごとの納付すべき税額の計算」の3段階に分かれています。 課税価格とは? 課税価格は、財産をもらった人ごとに、次のよ ...

相続税の計算(その2)

相続税の計算は「課税価格の計算」、「相続税の総額の計算」、「各人ごとの納付すべき税額の計算」の3段階に分かれています。 相続税の総額の計算とは? 次の流れで計算します。 ☆ 「課税 ...

相続税の計算(その3)

相続税の計算は「課税価格の計算」、「相続税の総額の計算」、「各人ごとの納付すべき税額の計算」の3段階に分かれています。 各人ごとの納付すべき税額の計算とは? 「各相続人等の税額」に ...

贈与税の概要(相続時精算課税制度を除く) その1

民法では、『贈与』が成立するためには、あげましょう、もらいます、の2つの意思がなければならない、と規定されています。この民法上の贈与の場合も、当然 贈与税は掛かります。しかし、気を ...

贈与税の概要(相続時精算課税制度を除く) その2

贈与税がかかる財産には、本来の贈与財産の他に、「みなし贈与財産」というものがあります。外観的には「売買」「賃貸借」であっても実質的に判断して贈与となる場合があるのです。たとえば、不 ...

贈与税の概要(相続時精算課税制度を除く) その3

贈与税の計算は、次の流れで行います。 ☆ 「本来の贈与財産」 + 「みなし贈与財産」 - 「非課税財産」 =「課税財産の価額の合計額A」 ↑ 個々の財産の価額は「時価」による。 ☆ ...

相続税における配偶者の税額軽減

制度の概要 相続税における配偶者の税額軽減制度とは、被相続人の配偶者が遺産分割や遺贈により実際にもらった正味の遺産額が、下記の①と②の金額のどちらか多い金額までは配偶者に相続税はか ...

交通事故死の損害賠償金

交通事故により死亡した場合、遺族が加害者から受け取る損害賠償金は相続税の対象とはなりません。 この損害賠償金は遺族の所得になりますが、所得税法上非課税規定がありますので、税金はかか ...

相続人に養子がいる場合の税務上の法定相続人の考え方

相続税の計算をする場合、法定相続人の数が関係する項目が下記のとおり4つあります。 (1) 相続税の基礎控除額の計算をするとき。 (2) 生命保険金の非課税限度額の計算をするとき ...

死亡保険金の税務上の取扱い

被相続人の死亡によって取得した生命保険金や損害保険金で、その保険料の全部又は一部を被相続人が負担していたものは、相続税の課税対象となります。 この死亡保険金の受取人が相続人(相続を ...

相続財産から控除できる葬式費用

相続税を計算するときは、被相続人の葬儀にかかった費用を遺産額から差し引くことができます。 葬式費用となるもの 遺産額から差し引ける葬式費用として認められるのは、通常次のようなもので ...

相続税対策は、「長期戦」で

相続税は、「相続財産」に課税されます。ということは、この「相続財産」が少なくなれば、相続税が減る、ということになります。何を当たり前の算数を言い出したのか、と思われるかも知れません ...

突然、贈与税を掛けられてしまう場合って?

「えっ、この場合でも、贈与税が掛かるの?」脅かすわけではありませんが、贈与税の特徴として、一般の感覚では「贈与した」「贈与された」という認識でないにも関わらず、突然課税されてしまう ...

生前贈与が認められない場合って?

生前贈与が相続税対策において非常に有効な手段である、ということはご存知の方が多いと思います。しかしながら、せっかく相続税対策の目的で生前贈与したつもりでも、実際の相続税申告(あるい ...